さあ、前回の続きです。

前回は「株式投資の未来」という本の第1部『「成長の罠」を暴く』を紹介しました。

今回はその続きで、他にも気に入った所を紹介していきます。

この記事では引き続き高成長株のことや、技術力と投資の関係についても触れていきます。

書籍紹介「株式投資の未来」~過大評価される成長株~

過大評価される成長株

第2部は「過大評価される成長株」というタイトルになっています。

また高成長株についてですね。

企業は他の企業との競争に勝つために様々な努力をしています。

しかしその努力も他社が真似できるのならば意味のないものとなってしまいます。

ジェレミー・シーゲルはこのことを以下のように語っています。

個人であれ会社であれ、それぞれが努力することで他を上回ることができる。

ジェレミー・シーゲル 『株式投資の未来』

だが、あらゆる個人、あらゆる会社が同じ努力をすれば当然ながらそうはならない。

これとおなじで、どこか1社が生産性を向上させる戦略をとり、それが競合他社には真似できない戦略だったなら、その会社の利益は伸びる。

だが他の会社もおなじ技術を習得し、揃って実施しはじめれば、業界全体のコストが下がり、価格も下がって、生産性向上の恩恵は消費者が手にする。

その通りですね。

企業は常に競合他社との競争にさらされています。

他社が自社と同じように努力し、同じように真似できるのならば努力によって得られる利益はそれらで分け合い、自社だけが出し抜くというわけにはいかないのです。

これはバフェットもバークシャーを買収したときに身をもって体験しており、このように語っています。

パレードの見物人がそれぞれの眺めを良くしようと、みんなで背伸びしても何も変わらない

ウォーレン・バフェット バークシャー・ハサウェイ1985年年次報告書

これを理解しているため、バフェットは常に“経済的な堀”を有している企業を見つけようとしているのですね。

投資すべき企業とは

技術に関しても同じです。

ある企業が凄そうな技術を開発し、それに投資家が群がる。(最近だとChatGPTが騒がれていますね。)

しかし、問題はそれが他社に差がつけられるか(真似できないか)であるし、且つカネになるかが重要です。

ただ目新しい技術だから、または技術力が高いというだけでは投資対象にはなりません。

だから私はナンバーワンよりもオンリーワンの企業に惹かれます。

競合他社がひしめき、輝かしい今話題の業界で1番になるべく、日々新しい技術を追いかけているよりかは、薄暗く誰も興味を引か無さそうな業界でも、独自の道で生き残る強さがある企業の方が投資対象としては遥かに優れています。

これを意識するだけでもかなり違ってくるのではないでしょうか?

やはり投資は皆が追いかけるような銘柄に飛びついていては成功しないということがここからも理解できますね。

ジェレミー・シーゲルはそんなことを教えてくれています。

設備投資とリターン

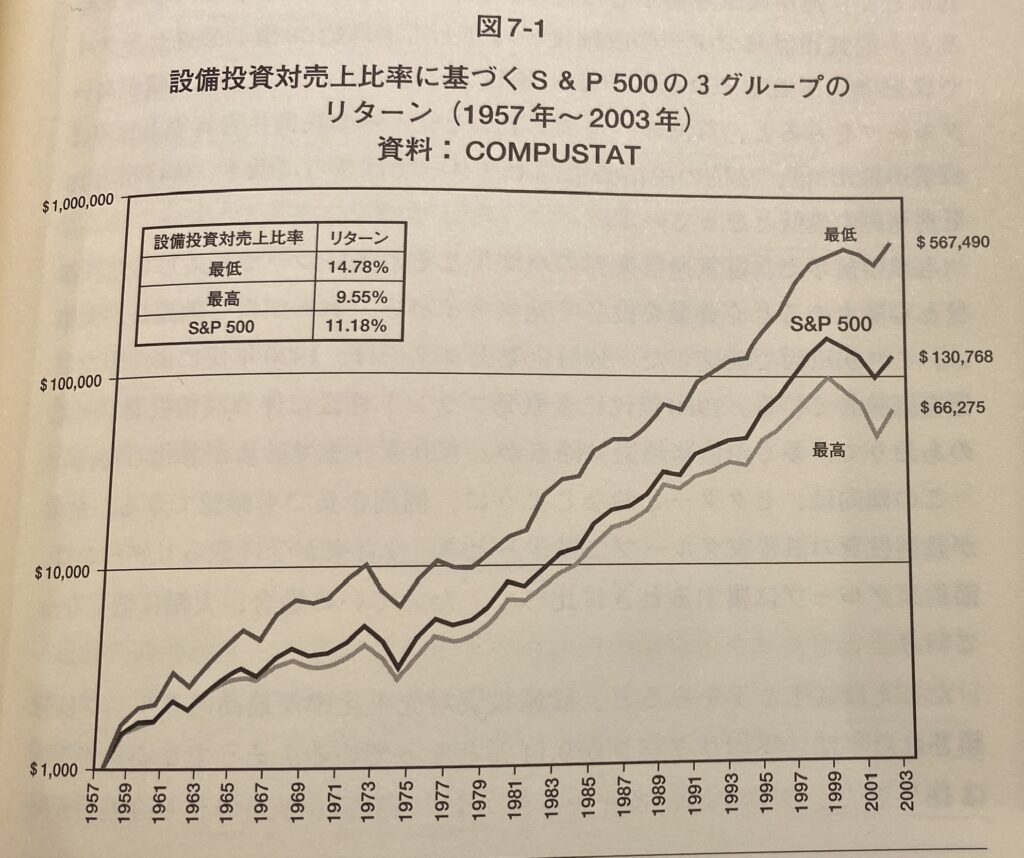

この記事の最後にこれらを裏付けるグラフを紹介します。

これはS&P500全銘柄について、売上に対する設備投資の比率を割り出し、この比率の順に最高のグループから最低のグループまで5つのポートフォリオを作成。

グラフは、その比率が最高のものと最低のものをS&P500と比較したものです。

設備投資に熱心な企業が、投資家にもたらすリターンは3グループの中で最も低い。

ジェレミー・シーゲル 『株式投資の未来』

設備投資に資源を割かない企業は、飛び抜けて高いリターンを達成している。

なにしろ過去約半世紀にわたり、S&P500種平均を年率3.5%以上上回った。

この本ではこのように物事を裏付けるグラフが随所に掲載されているのが良いです。

よく話題になり、キラキラした銘柄はこの設備投資の比率が最高のグループに位置したりしていませんかね!?

最近話題になったispaceなんてまさにこれなのでは!?

今はどうなってる!?

この本は初版が2005年とおよそ20年前、少々古いです。

今でいうとグラフどうなっているんでしょうね!?

この20年間、例えばソフトウェアを開発する企業が多く生まれ、大きく株価を上げた企業も多くあります。

ソフトウェアを売る企業は魅力的なソフトウェアを開発すればそれを簡単に多くの個人や企業に売ることができます。(ソフトウェアを増殖させるにはコストがそれほどかからない)

一方、製造業では良い製品を開発してもその後に工場を立て、製品ラインを作り、工場で働く人を確保し…等、製品化するにもかなりの費用を注ぎ込まなければならない。

こんなソフトウェアの企業などが20年前に比べればかなり多くなってきているので、このグラフの格差は今ではもっと大きくなっているかもしれませんね!?

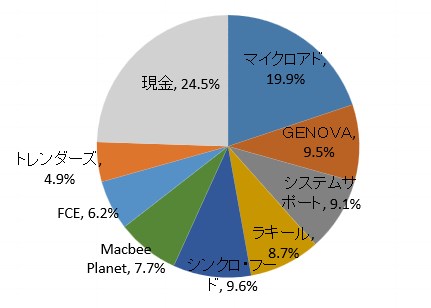

少ない費用で多くの利益をもたらすことができるので、私のポートフォリオにはそんな企業が多くを占めています。

少ない設備投資で利益は青天井!

こんな銘柄を見つけようと日々努力しているわけです。

こんなに長くなるとは思わなかった…

まだ続きます。

次回はインデックス投資にも役立ちそうな情報が多いかも。

多分次回で最後かな。

ではでは。

コメント